ไฟล์เสียงหลวงตาเทศนาเกี่ยวกับการรักษาคลังหลวง

รักษาคลังหลวง***[วีดิโอ Flash HD-VDO-MP3]-วิทยุเสียงธรรม

อ่านรายละเอียดเพิ่มเติม...

ไฟล์เสียงหลวงตาเทศนาเกี่ยวกับการรักษาคลังหลวง

รักษาคลังหลวง***[วีดิโอ Flash HD-VDO-MP3]-วิทยุเสียงธรรม

อ่านรายละเอียดเพิ่มเติม... คำเสนอทางวัดเกี่ยวกับคลังหลวง

คณะศิษย์อ่าน "ข้อเสนอของทางวัด" เกี่ยวกับร่างพ.ร.บ.เงินตรา

ร่างพ.ร.บ.เงินตราฉบับใหม่ กระทบกระเทือนต่อคลังหลวงอย่างไร

คลังหลวงเป็นสินทรัพย์ที่มีมาแต่ครั้งรัชกาลที่ ๕ ทรงพระราชทานไว้เป็นทุนสำรองเงินตรา สำหรับรักษาราคาแลกเปลี่ยนระหว่างเงินตราสยามกับเงินตราต่างประเทศไว้ให้ยืนที่มั่นคง เพื่อหนุนหลังธนบัตร และค้ำประกันบ้านเม�...

อ่านรายละเอียดเพิ่มเติม...

คำเสนอทางวัดเกี่ยวกับคลังหลวง

คณะศิษย์อ่าน "ข้อเสนอของทางวัด" เกี่ยวกับร่างพ.ร.บ.เงินตรา

ร่างพ.ร.บ.เงินตราฉบับใหม่ กระทบกระเทือนต่อคลังหลวงอย่างไร

คลังหลวงเป็นสินทรัพย์ที่มีมาแต่ครั้งรัชกาลที่ ๕ ทรงพระราชทานไว้เป็นทุนสำรองเงินตรา สำหรับรักษาราคาแลกเปลี่ยนระหว่างเงินตราสยามกับเงินตราต่างประเทศไว้ให้ยืนที่มั่นคง เพื่อหนุนหลังธนบัตร และค้ำประกันบ้านเม�...

อ่านรายละเอียดเพิ่มเติม... เอาโลกพิจารณามันไม่แน่นอน

๔ พฤศจิกายน พ.ศ. ๒๕๕๐ วัดป่าบ้านตาด หลวงตา ทองคำที่มอบเข้าคลังหลวงแล้วเวลานี้ ๑๑,๐๓๗ กิโลครึ่ง เท่ากับ ๑๑ ตันกับ๓๗ กิโลครึ่ง หลังจากมอบแล้วได้ทองคำประเภทน้ำไหลซึมถึงวันที่ ๓ พฤศจิกายน ได้อีก ๕๗๐ กิโล ๔๘ บาท ๓๑ สตางค์ ได้เพิ่มเข้าอีก รวมทองคำทั้งหมดที่มอบแล้วและยังไม่ได้มอบ เป็นทองคำ ๑๑,๖๐๘ กิโล ๑๕ บาท ๔๒ สตางค์ ทองคำเราได้รวมท�...

อ่านรายละเอียดเพิ่มเติม...

เอาโลกพิจารณามันไม่แน่นอน

๔ พฤศจิกายน พ.ศ. ๒๕๕๐ วัดป่าบ้านตาด หลวงตา ทองคำที่มอบเข้าคลังหลวงแล้วเวลานี้ ๑๑,๐๓๗ กิโลครึ่ง เท่ากับ ๑๑ ตันกับ๓๗ กิโลครึ่ง หลังจากมอบแล้วได้ทองคำประเภทน้ำไหลซึมถึงวันที่ ๓ พฤศจิกายน ได้อีก ๕๗๐ กิโล ๔๘ บาท ๓๑ สตางค์ ได้เพิ่มเข้าอีก รวมทองคำทั้งหมดที่มอบแล้วและยังไม่ได้มอบ เป็นทองคำ ๑๑,๖๐๘ กิโล ๑๕ บาท ๔๒ สตางค์ ทองคำเราได้รวมท�...

อ่านรายละเอียดเพิ่มเติม... จดหมายเหตุพระธรรมเทศนาเรื่อง "คลังหลวง"๒๗พ.ย.๔๐ - ๓๐ธค. ๔๑

หนี้สินของชาติ นี่เป็นนิมิตเราเป็นจริง ๆ เมื่อคืนนี้ จึงได้ออกพูด ก็เราทำของเราทุกคืน เราพูดจริง ๆ จิตใจแผ่ทั่วแดนโลกธาตุมาว่าอะไรแคบ ๆ เท่านี้ ค่อยวนเข้ามาแคบเข้ามา ๆ เข้ามาถึงเมืองไทย เมื่อคืนนี้ออกมาติดตรงนี้เสียแล้ว ทุกคืนไม่ติด ไม่ออกช่องนี้มันออกช่องอื่น แต่เมื่อคืนนี้ออกช่องเมืองไทย ช่องเมืองไทยติดหนี้เขา แล้วเมืองไทยเราคนไทยเป็นทุกข์ก...

อ่านรายละเอียดเพิ่มเติม...

จดหมายเหตุพระธรรมเทศนาเรื่อง "คลังหลวง"๒๗พ.ย.๔๐ - ๓๐ธค. ๔๑

หนี้สินของชาติ นี่เป็นนิมิตเราเป็นจริง ๆ เมื่อคืนนี้ จึงได้ออกพูด ก็เราทำของเราทุกคืน เราพูดจริง ๆ จิตใจแผ่ทั่วแดนโลกธาตุมาว่าอะไรแคบ ๆ เท่านี้ ค่อยวนเข้ามาแคบเข้ามา ๆ เข้ามาถึงเมืองไทย เมื่อคืนนี้ออกมาติดตรงนี้เสียแล้ว ทุกคืนไม่ติด ไม่ออกช่องนี้มันออกช่องอื่น แต่เมื่อคืนนี้ออกช่องเมืองไทย ช่องเมืองไทยติดหนี้เขา แล้วเมืองไทยเราคนไทยเป็นทุกข์ก...

อ่านรายละเอียดเพิ่มเติม... ผู้ว่า ธปท.มีหนังสือแจ้งวัดป่าบ้านตาด-ได้นำเงินบริจาค ๑๒ เมษายนปี2556 เข้าคลังหลวง(ทุนสำรองเงินตรา)แ

งานสืบหน่อต่อแขนงคลังหลวง บูชาพระคุณองค์หลวงตา”

และร่วมพิธีมอบดอลลาร์เข้าคลังหลวงในโอกาสครบรอบ ๑๕ ปี

เงินบริจาค และเงินดอลลาร์ร่วมในงานบุญประเพณี “ผ้าป่า ๑๒ เมษา’

รวมทั้งสิ้น ๑๗๗,๖๓๖ เหรียญสหรัฐฯ เงินบาท ๑,๓๓๕,๐๐๐ บาท

ขออนุโมทนาสาธุการมหาทานมหากุศลเพื่อชนทั้งชาติมาพร้อมนี้

ก่อนเดินทางไปมอบสินทรัพย์เข้าคลั...

อ่านรายละเอียดเพิ่มเติม...

ผู้ว่า ธปท.มีหนังสือแจ้งวัดป่าบ้านตาด-ได้นำเงินบริจาค ๑๒ เมษายนปี2556 เข้าคลังหลวง(ทุนสำรองเงินตรา)แ

งานสืบหน่อต่อแขนงคลังหลวง บูชาพระคุณองค์หลวงตา”

และร่วมพิธีมอบดอลลาร์เข้าคลังหลวงในโอกาสครบรอบ ๑๕ ปี

เงินบริจาค และเงินดอลลาร์ร่วมในงานบุญประเพณี “ผ้าป่า ๑๒ เมษา’

รวมทั้งสิ้น ๑๗๗,๖๓๖ เหรียญสหรัฐฯ เงินบาท ๑,๓๓๕,๐๐๐ บาท

ขออนุโมทนาสาธุการมหาทานมหากุศลเพื่อชนทั้งชาติมาพร้อมนี้

ก่อนเดินทางไปมอบสินทรัพย์เข้าคลั...

อ่านรายละเอียดเพิ่มเติม... อนุโมทนากถาบุญผ้าป่า๑๒เมย.บูชาคุณหลวงตาสืบหน่อต่อแขนงรักษาคลังหลวงในวันคลังหลวงแห่งประเทศไทย๑๒เมย.๕๕

ตามที่ศิษยานุศิษย์พระธรรมวิสุทธิมงคล หลวงตามหาบัื่ว ญาณสัมปันโน ได้จัดทำบุญผ้าป่า "๑๒ เมษา บูชาคุณองค์หลวงตา สืบหน่อต่อแขนง รักษาคลังหลวง" มีวัตถุประสงค์เพื่อรำลึกถึงพระคุณอันยิ่งใหญ่ขององค์หลวงตาที่เมตตาเสียสละออกมาเป็นผู้นำกอบกู้ชาติโดยริเริ่มโครงการช่วยชาติมาตั้งแต่ ๑๒ เมษายน ๒๕๔๑ ณ สวนแสงธรรม กมท.

อ่านรายละเอียดเพิ่มเติม...

อนุโมทนากถาบุญผ้าป่า๑๒เมย.บูชาคุณหลวงตาสืบหน่อต่อแขนงรักษาคลังหลวงในวันคลังหลวงแห่งประเทศไทย๑๒เมย.๕๕

ตามที่ศิษยานุศิษย์พระธรรมวิสุทธิมงคล หลวงตามหาบัื่ว ญาณสัมปันโน ได้จัดทำบุญผ้าป่า "๑๒ เมษา บูชาคุณองค์หลวงตา สืบหน่อต่อแขนง รักษาคลังหลวง" มีวัตถุประสงค์เพื่อรำลึกถึงพระคุณอันยิ่งใหญ่ขององค์หลวงตาที่เมตตาเสียสละออกมาเป็นผู้นำกอบกู้ชาติโดยริเริ่มโครงการช่วยชาติมาตั้งแต่ ๑๒ เมษายน ๒๕๔๑ ณ สวนแสงธรรม กมท.

อ่านรายละเอียดเพิ่มเติม... พิธีมอบทองคำเข้าคลังหลวงครั้งที่ ๑๔

ณ สวนแสงธรรม กรุงเทพฯ ๑๙ ธันวาคม พ.ศ.๒๕๕๐

ผู้แทนโครงการช่วยชาติ พลเรือโทตรีรัตน์ ชมะนันท์ กล่าวรายงาน พิธีมอบทองคำเข้าคลังหลวง ครั้งที่ 14

ขอพระราชทานกราบทูลใต้ฝ่าพระบาท ข้าพระพุทธเจ้า พลเรือโทตรีรัตน์ ชมะนันท์ ผู้แทนโครงการช่วยชาติ พร้อมด้วย พุทธศาสนิกชน และประชาชนที่มาเฝ้าใต้ฝ่าพระบาท ณ ที่นี้...

อ่านรายละเอียดเพิ่มเติม...

พิธีมอบทองคำเข้าคลังหลวงครั้งที่ ๑๔

ณ สวนแสงธรรม กรุงเทพฯ ๑๙ ธันวาคม พ.ศ.๒๕๕๐

ผู้แทนโครงการช่วยชาติ พลเรือโทตรีรัตน์ ชมะนันท์ กล่าวรายงาน พิธีมอบทองคำเข้าคลังหลวง ครั้งที่ 14

ขอพระราชทานกราบทูลใต้ฝ่าพระบาท ข้าพระพุทธเจ้า พลเรือโทตรีรัตน์ ชมะนันท์ ผู้แทนโครงการช่วยชาติ พร้อมด้วย พุทธศาสนิกชน และประชาชนที่มาเฝ้าใต้ฝ่าพระบาท ณ ที่นี้...

อ่านรายละเอียดเพิ่มเติม... "ดร.โกร่ง" เปิดปากโต้ข้อหายุยง "หลวงตามหาบัว" หนังสือพิมพ์มติชน

"ดร.โกร่ง"เปิดปากโต้ข้อหา"หลวงตามหาบัว" หนังสือพิมพ์มติชน

อ่านรายละเอียดเพิ่มเติม...

"ดร.โกร่ง" เปิดปากโต้ข้อหายุยง "หลวงตามหาบัว" หนังสือพิมพ์มติชน

"ดร.โกร่ง"เปิดปากโต้ข้อหา"หลวงตามหาบัว" หนังสือพิมพ์มติชน

อ่านรายละเอียดเพิ่มเติม... ?กองทุนมั่งคั่ง? จะล้วงเงินคลังหลวงที่หลวงตาฝากไว้ คิดดีแล้วหรือ !?

“กองทุนมั่งคั่ง” จะล้วงเงินคลังหลวงที่หลวงตาฝากไว้ คิดดีแล้วหรือ !? โดย...ปานเทพ พัวพงษ์พันธ์ ผู้จัดการรายวัน

“รูปแบบของการนำเงินทุนสำรองระหว่างประเทศไปลงทุน จะเป็นรูปแบบที่เรียกว่า การจัดตั้งกองทุนความมั่งคั่งแห่งชาติ (Sovereign Wealth Fund) ซึ่งไม่ได้จำกัดการลงทุนอยู่ในการเข้าไปซื้อแหล่งพลังงานในต่างชาติเท่านั้น แต่หมายถึงการกระจายความเสี่�...

อ่านรายละเอียดเพิ่มเติม...

?กองทุนมั่งคั่ง? จะล้วงเงินคลังหลวงที่หลวงตาฝากไว้ คิดดีแล้วหรือ !?

“กองทุนมั่งคั่ง” จะล้วงเงินคลังหลวงที่หลวงตาฝากไว้ คิดดีแล้วหรือ !? โดย...ปานเทพ พัวพงษ์พันธ์ ผู้จัดการรายวัน

“รูปแบบของการนำเงินทุนสำรองระหว่างประเทศไปลงทุน จะเป็นรูปแบบที่เรียกว่า การจัดตั้งกองทุนความมั่งคั่งแห่งชาติ (Sovereign Wealth Fund) ซึ่งไม่ได้จำกัดการลงทุนอยู่ในการเข้าไปซื้อแหล่งพลังงานในต่างชาติเท่านั้น แต่หมายถึงการกระจายความเสี่�...

อ่านรายละเอียดเพิ่มเติม... แค่คิดก็สะเทือนแล้ว ไทยรัฐออนไลน์วันอังคารที่ 30 สิงหาคม พ.ศ.2554

แค่คิดก็สะเทือนแล้วกำลังเป็นหัวข้อสำคัญที่มีการวิพากษ์วิจารณ์กันมากทั้งสนับสนุนและคัดค้าน ซึ่งรัฐบาลชุดนี้ก็มีแนวคิดที่ต้องการดำเนินการในการจัดตั้งกองทุนเพื่อความมั่งคั่งแห่งชาติ (SOVEREIGN WEALTH

Fund) หรือ SWF เพื่อนำเงินไปลงทุนในต่างประเทศ เป็นบริษัทของรัฐบาล แต่ดำเนินการแบบเอกชนสำหรับเม็ดเงินที่จะนำไปลงทุนนั้น จะมีหลายลักษณะ เช่น ...

อ่านรายละเอียดเพิ่มเติม...

แค่คิดก็สะเทือนแล้ว ไทยรัฐออนไลน์วันอังคารที่ 30 สิงหาคม พ.ศ.2554

แค่คิดก็สะเทือนแล้วกำลังเป็นหัวข้อสำคัญที่มีการวิพากษ์วิจารณ์กันมากทั้งสนับสนุนและคัดค้าน ซึ่งรัฐบาลชุดนี้ก็มีแนวคิดที่ต้องการดำเนินการในการจัดตั้งกองทุนเพื่อความมั่งคั่งแห่งชาติ (SOVEREIGN WEALTH

Fund) หรือ SWF เพื่อนำเงินไปลงทุนในต่างประเทศ เป็นบริษัทของรัฐบาล แต่ดำเนินการแบบเอกชนสำหรับเม็ดเงินที่จะนำไปลงทุนนั้น จะมีหลายลักษณะ เช่น ...

อ่านรายละเอียดเพิ่มเติม... สัมภาษณ์พิเศษ : ประสาร ไตรรัตน์วรกุล "เรามีเงินสำรองไม่มากอย่างที่เข้าใจกัน"

สัมภาษณ์พิเศษ : ประสาร ไตรรัตน์วรกุล "เรามีเงินสำรองไม่มากอย่างที่เข้าใจกัน"

"ประสาร" ชี้การบริหารเงินสำรองต้องยึดกรอบ "อนุรักษนิยม" ระบุอยู่ที่ระดับ 1.5 แสนล้านดอลลาร์ "ถือว่าอยู่ระดับต่ำ" เหตุเป็นระดับใกล้เคียงกับหนี้ในและนอกที่ประเทศต้องรับภาระ พร้อมวางกรอบเชิงรุกในการดูแลเศรษฐกิจมหภาค ทำงาน 4 ประสานกับ "ธปท.-คลัง-สศช.-สำนักงบ" รับมือโจ�...

อ่านรายละเอียดเพิ่มเติม...

สัมภาษณ์พิเศษ : ประสาร ไตรรัตน์วรกุล "เรามีเงินสำรองไม่มากอย่างที่เข้าใจกัน"

สัมภาษณ์พิเศษ : ประสาร ไตรรัตน์วรกุล "เรามีเงินสำรองไม่มากอย่างที่เข้าใจกัน"

"ประสาร" ชี้การบริหารเงินสำรองต้องยึดกรอบ "อนุรักษนิยม" ระบุอยู่ที่ระดับ 1.5 แสนล้านดอลลาร์ "ถือว่าอยู่ระดับต่ำ" เหตุเป็นระดับใกล้เคียงกับหนี้ในและนอกที่ประเทศต้องรับภาระ พร้อมวางกรอบเชิงรุกในการดูแลเศรษฐกิจมหภาค ทำงาน 4 ประสานกับ "ธปท.-คลัง-สศช.-สำนักงบ" รับมือโจ�...

อ่านรายละเอียดเพิ่มเติม... ควรทำอย่างไรกับทุนสำรองระหว่างประเทศ

วันที่ 01 กรกฎาคม พ.ศ. 2552 ปีที่ 32 ฉบับที่ 11435 โดย ตีรณ พงศ์มฆพัฒน์

ในช่วงระยะเศรษฐกิจหดตัว แรงกระตุ้นจากภาครัฐเป็นความหวังที่สำคัญ ปัญหาคือการกระตุ้นทางการคลังต้องประสบข้อจำกัดเพราะการจัดเก็บภาษีในภาวะวิกฤตเป็นไปได้ยาก ในขณะที่เงินกู้สำหรับการชดเชยการขาดดุลงบประมาณที่จำเป็นนั้น ก็จะมีผลต่อการเพิ่มขึ้นของหนี้สาธารณะและภา...

อ่านรายละเอียดเพิ่มเติม...

ควรทำอย่างไรกับทุนสำรองระหว่างประเทศ

วันที่ 01 กรกฎาคม พ.ศ. 2552 ปีที่ 32 ฉบับที่ 11435 โดย ตีรณ พงศ์มฆพัฒน์

ในช่วงระยะเศรษฐกิจหดตัว แรงกระตุ้นจากภาครัฐเป็นความหวังที่สำคัญ ปัญหาคือการกระตุ้นทางการคลังต้องประสบข้อจำกัดเพราะการจัดเก็บภาษีในภาวะวิกฤตเป็นไปได้ยาก ในขณะที่เงินกู้สำหรับการชดเชยการขาดดุลงบประมาณที่จำเป็นนั้น ก็จะมีผลต่อการเพิ่มขึ้นของหนี้สาธารณะและภา...

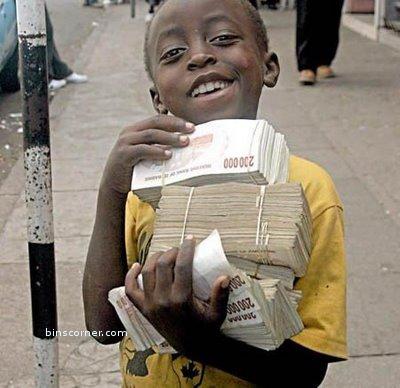

อ่านรายละเอียดเพิ่มเติม... ภาวะเงินเฟ้อยิ่งในประเทศซิมบับเว เป็นสถานการณ์เงินเฟ้อที่สูงเป็นอันดับที่สองในประวัติศาสตร์การเงิน

นี่คือเรื่องที่เกิดขึ้นจริง ถ้าใครได้ติดตามข่าวเรื่องนี้เมื่อ 2-3 ปีก่อน น่าจะพอผ่านหูผ่านตาได้

ภาวะเงินเฟ้อยิ่งยวดในประเทศซิมบับเวเป็นสถานการณ์เงินเฟ้อที่สูงเป็นอันดับที่สองในประวัติศาสตร์การเงินโลก (รองจากภาวะเงินเฟ้อในประเทศฮังการี ใน พ.ศ. 2489) ภาวะเงินเฟ้อยิ่งยวดครั้งนี้ เกิดขึ้นกับเงินสกุล ดอลลาร์ซิมบับเว (Zimbabwean Dollar, ZWD) อันเนื่องมาจากการบริหา�...

อ่านรายละเอียดเพิ่มเติม...

ภาวะเงินเฟ้อยิ่งในประเทศซิมบับเว เป็นสถานการณ์เงินเฟ้อที่สูงเป็นอันดับที่สองในประวัติศาสตร์การเงิน

นี่คือเรื่องที่เกิดขึ้นจริง ถ้าใครได้ติดตามข่าวเรื่องนี้เมื่อ 2-3 ปีก่อน น่าจะพอผ่านหูผ่านตาได้

ภาวะเงินเฟ้อยิ่งยวดในประเทศซิมบับเวเป็นสถานการณ์เงินเฟ้อที่สูงเป็นอันดับที่สองในประวัติศาสตร์การเงินโลก (รองจากภาวะเงินเฟ้อในประเทศฮังการี ใน พ.ศ. 2489) ภาวะเงินเฟ้อยิ่งยวดครั้งนี้ เกิดขึ้นกับเงินสกุล ดอลลาร์ซิมบับเว (Zimbabwean Dollar, ZWD) อันเนื่องมาจากการบริหา�...

อ่านรายละเอียดเพิ่มเติม... จากครรภ์มารดาถึงเชิงตะกอน โดย ป๋วย อึ้งภากรณ์

เมื่อผมอยู่ในครรภ์ของแม่ ผมต้องการให้แม่ได้รับประทานอาหารที่เป็นคุณประโยชน์ และได้รับความเอาใจใส่ และบริการอันดีในเรื่องสวัสดิภาพของแม่และเด็ก ผมไม่ต้องการมีพี่น้องมากอย่างที่พ่อแม่ผมมีอยู่ และแม่จะต้องไม่มีลูกถี่นัก

พ่อกับแม่จะแต่งงานกันถูกฎหมาย หรือธรรมเนียมประเพณีหรือไม่ ไม่สำคัญ แต่สำคัญที่ พ่อกับแม่ต้องอยู่ด้วยกันอย่างสงบสุข ทำควา�...

อ่านรายละเอียดเพิ่มเติม...

จากครรภ์มารดาถึงเชิงตะกอน โดย ป๋วย อึ้งภากรณ์

เมื่อผมอยู่ในครรภ์ของแม่ ผมต้องการให้แม่ได้รับประทานอาหารที่เป็นคุณประโยชน์ และได้รับความเอาใจใส่ และบริการอันดีในเรื่องสวัสดิภาพของแม่และเด็ก ผมไม่ต้องการมีพี่น้องมากอย่างที่พ่อแม่ผมมีอยู่ และแม่จะต้องไม่มีลูกถี่นัก

พ่อกับแม่จะแต่งงานกันถูกฎหมาย หรือธรรมเนียมประเพณีหรือไม่ ไม่สำคัญ แต่สำคัญที่ พ่อกับแม่ต้องอยู่ด้วยกันอย่างสงบสุข ทำควา�...

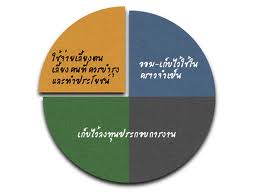

อ่านรายละเอียดเพิ่มเติม... หลักโภควิภาค ๔

คงเคยได้ยินนโยบายใช้ ๓ ส่วน เก็บ ๑ ส่วนกันมาบ้างนะครับ เรามาดูหลักการใช้เงินที่ได้แนะนำไว้เกือบ ๒๖๐๐ ปีกันบ้างว่ายังใช้ได้อยู่หรือไม่

อ่านรายละเอียดเพิ่มเติม...

หลักโภควิภาค ๔

คงเคยได้ยินนโยบายใช้ ๓ ส่วน เก็บ ๑ ส่วนกันมาบ้างนะครับ เรามาดูหลักการใช้เงินที่ได้แนะนำไว้เกือบ ๒๖๐๐ ปีกันบ้างว่ายังใช้ได้อยู่หรือไม่

อ่านรายละเอียดเพิ่มเติม... พื้นฐานความเข้าใจเงินสำรองระหว่างประเทศ แจงสี่เบี้ย กรุงเทพธุรกิจ วันอังคารที่ 3 กรกฎาคม พ.ศ. 2550

เงินสำรองระหว่างประเทศ ตอนที่ 1 : พื้นฐานความเข้าใจ แจงสี่เบี้ย กรุงเทพธุรกิจ วันอังคารที่ 3 กรกฎาคม พ.ศ. 2550

แจงสี่เบี้ย : ดร.ทรงธรรม ปิ่นโต ผู้บริหารส่วน ส่วนดุลการชำระเงิน ธนาคารแห่งประเทศไทย กรุงเทพธุรกิจ วันอังคารที่ 3 กรกฎาคม พ.ศ. 2550

สวัสดีท่านผู้อ่านอีกครั้ง ครั้งนี้เป็นครั้งที่สามที่ได้มีโอกาสสื่อสารกับผู้อ่าน�...

อ่านรายละเอียดเพิ่มเติม...

พื้นฐานความเข้าใจเงินสำรองระหว่างประเทศ แจงสี่เบี้ย กรุงเทพธุรกิจ วันอังคารที่ 3 กรกฎาคม พ.ศ. 2550

เงินสำรองระหว่างประเทศ ตอนที่ 1 : พื้นฐานความเข้าใจ แจงสี่เบี้ย กรุงเทพธุรกิจ วันอังคารที่ 3 กรกฎาคม พ.ศ. 2550

แจงสี่เบี้ย : ดร.ทรงธรรม ปิ่นโต ผู้บริหารส่วน ส่วนดุลการชำระเงิน ธนาคารแห่งประเทศไทย กรุงเทพธุรกิจ วันอังคารที่ 3 กรกฎาคม พ.ศ. 2550

สวัสดีท่านผู้อ่านอีกครั้ง ครั้งนี้เป็นครั้งที่สามที่ได้มีโอกาสสื่อสารกับผู้อ่าน�...

อ่านรายละเอียดเพิ่มเติม... "ดร.โกร่ง" เปิดปากโต้ข้อหา "หลวงตามหาบัว" หนังสือพิมพ์มติชน

"ดร.โกร่ง"เปิดปากโต้ข้อหา"หลวงตามหาบัว" หนังสือพิมพ์มติชน

อ่านรายละเอียดเพิ่มเติม...

"ดร.โกร่ง" เปิดปากโต้ข้อหา "หลวงตามหาบัว" หนังสือพิมพ์มติชน

"ดร.โกร่ง"เปิดปากโต้ข้อหา"หลวงตามหาบัว" หนังสือพิมพ์มติชน

อ่านรายละเอียดเพิ่มเติม... สัมภาษณ์พิเศษ : ประสาร ไตรรัตน์วรกุล "เรามีเงินสำรองไม่มากอย่างที่เข้าใจกัน"

สัมภาษณ์พิเศษ : ประสาร ไตรรัตน์วรกุล "เรามีเงินสำรองไม่มากอย่างที่เข้าใจกัน"

"ประสาร" ชี้การบริหารเงินสำรองต้องยึดกรอบ "อนุรักษนิยม" ระบุอยู่ที่ระดับ 1.5 แสนล้านดอลลาร์ "ถือว่าอยู่ระดับต่ำ" เหตุเป็นระดับใกล้เคียงกับหนี้ในและนอกที่ประเทศต้องรับภาระ พร้อมวางกรอบเชิงรุกในการดูแลเศรษฐกิจมหภาค ทำงาน 4 ประสานกับ "ธปท.-คลัง-สศช.-สำนักงบ" รับมือโ�...

อ่านรายละเอียดเพิ่มเติม...

สัมภาษณ์พิเศษ : ประสาร ไตรรัตน์วรกุล "เรามีเงินสำรองไม่มากอย่างที่เข้าใจกัน"

สัมภาษณ์พิเศษ : ประสาร ไตรรัตน์วรกุล "เรามีเงินสำรองไม่มากอย่างที่เข้าใจกัน"

"ประสาร" ชี้การบริหารเงินสำรองต้องยึดกรอบ "อนุรักษนิยม" ระบุอยู่ที่ระดับ 1.5 แสนล้านดอลลาร์ "ถือว่าอยู่ระดับต่ำ" เหตุเป็นระดับใกล้เคียงกับหนี้ในและนอกที่ประเทศต้องรับภาระ พร้อมวางกรอบเชิงรุกในการดูแลเศรษฐกิจมหภาค ทำงาน 4 ประสานกับ "ธปท.-คลัง-สศช.-สำนักงบ" รับมือโ�...

อ่านรายละเอียดเพิ่มเติม...| โครงการช่วยชาติ - พินัยกรรมองค์หลวงตา | ๑๓,๐๐๘.๐๐ | ๑๐,๒๑๔,๖๐๐.๐๐ |

| ผ้าป่าประเพณี ๑๒ เมษายน | - | ๒๔๒,๕๕๙.๖๓ |

| ยอดรวมทั้งสิ้น | ๑๓,๐๐๘.๐๐ | ๑๐,๔๕๗,๑๕๙.๖๓ |

| คลิก แสดงรายละเอียดการมอบสินทรัพย์ | ||

รับฟัง/ชม "วิทยุ-TVเสียงธรรมหลวงตา"ได้ทางสมาร์ทโฟนแล้ว โดยคลิ้กที่รูปทีวี/วิทยุด้านล่างตามระบบมือถือที่ท่านใช้งาน

|

|

|

|

|

|

|

|

|

ผู้แต่ง วัดป่าบ้านตาด

ผู้แต่ง : ท่านอาจารย์พระมหาบัว ญาณสัมปันโน |

|

แว่นส่องธรรม [อ่านรายละเอียด] |

|

ศาสนธรรมปลุกคนให้ตื่น [อ่านรายละเอียด] |

|

ศาสนาอยู่ที่ไหน [อ่านรายละเอียด] |

|

อริยสัจจริงอย่างนี้ [อ่านรายละเอียด] |

|

หลักการดำเนินเพื่อมรรคเพื่อผล [อ่านรายละเอียด] |

|

ญาณสัมปันนธัมมานุสรณ์ [อ่านรายละเอียด] |

|

ศาสนาเป็นตัวอย่างของโลก [อ่านรายละเอียด] |

|

Forest Dhamma : A Selection of Talks on Buddhist Practice [อ่านรายละเอียด] |

|

Venerable âcariya Mun Bhuridatta Thera[อ่านรายละเอียด] |

|

ก้าวเดินตามหลักศาสนธรรม [อ่านรายละเอียด] |

|

กิเลสไม่เหนือธรรม [อ่านรายละเอียด] |

|

เกิดกับชาติ ต้องช่วยชาติ [อ่านรายละเอียด] |

|

ขออภัย-คำที่มีคุณค่า [อ่านรายละเอียด] |

|

เข็มทิศทางเดิน [อ่านรายละเอียด] |

|

เข้าสู่แดนนิพพาน [อ่านรายละเอียด] |

|

เข้าสู่แดนอวกาศของจิตของธรรม [อ่านรายละเอียด] |

|

ความพิสดารของจิตตภาวนา [อ่านรายละเอียด] |

|

ความรักเสมอตนไม่มี [อ่านรายละเอียด] |

|

ความลึกลับซับซ้อนของจิตวิญญาณ [อ่านรายละเอียด] |

|

คำตอบปัญหาธรรม [อ่านรายละเอียด] |

|

คำถาม-คำตอบ ปัญหาธรรม [อ่านรายละเอียด] |

|

คุณธรรมนำชาติไทย [อ่านรายละเอียด] |

|

คู่มือสถานีวิทยุ [อ่านรายละเอียด] |

|

งานบูชาคุณแผ่นดินไทย [อ่านรายละเอียด] |

|

จิตตภาวนา [อ่านรายละเอียด] |

|

จิตตภาวนาหนทางสู่ความสงบเย็นใจ [อ่านรายละเอียด] |

|

จิตมุ่งสู่ความหลุดพ้น [อ่านรายละเอียด] |

|

จิตเสื่อมเพราะขาดคำบริกรรม [อ่านรายละเอียด] |

|

ชาติ ศาสนา พระมหากษัตริย์ คือมหาคุณของชาติ[อ่านรายละเอียด] |

|

ชาติสุดท้าย [อ่านรายละเอียด] |

|

ชีวประวัติ ของ หลวงปู่ขาว อนาลโย [อ่านรายละเอียด] |

|

ญาณสัมปันโนบูชา [อ่านรายละเอียด] |

|

ดับไฟในใจกันเถิด [อ่านรายละเอียด] |

|

ดูใจตัวเอง [อ่านรายละเอียด] |

|

ตามรอยพระบาท [อ่านรายละเอียด] |

|

ทางของศาสดาและสาวก [อ่านรายละเอียด] |

|

ทางพักใจ [อ่านรายละเอียด] |

|

ธรรมค้ำแผ่นดิน [อ่านรายละเอียด] |

|

ธรรมชุดเตรียมพร้อม [อ่านรายละเอียด] |

|

บูชาธรรม [อ่านรายละเอียด] |

|

เพชรน้ำหนึ่ง [อ่านรายละเอียด] |

|

ห่วงใยหมู่คณะ [อ่านรายละเอียด] |

|

เรื่องที่คุยกันกับลูกศิษย์ [อ่านรายละเอียด] |

|

ผู้มีวาสนา [อ่านรายละเอียด] |

|

ธรรมรัตนะ [อ่านรายละเอียด] |

|

แสวงโลก แสวงธรรม [อ่านรายละเอียด] |

|

อันชนกชนนีนี้รักเจ้า เทียมเท่าชีวาก็ว่าได้ [อ่านรายละเอียด] |

|

รวมนิตยสาร [อ่านรายละเอียด] |

|

พระมหากษัตริย์คือหัวใจของชาติไทย [อ่านรายละเอียด] |

|

ปลุกใจให้ตื่น [อ่านรายละเอียด] |